Поделиться

6 способов взять кредит фрилансеру, если нет ИП

Фиктивная работа, кредитный брокер и вклад в банке. Оцениваем экстремальные и стандартные методы займа.

Почему взять кредит трудно

Чтобы получить заём, нужны документы. Их перечень отличается даже для кредитов в рамках одного банка. Как минимум требуется паспорт и заполненная анкета, иногда – справка о доходах, свидетельство о праве собственности на недвижимость или автомобиль.

Сложности возникают на стадии подтверждения доходов. Часто нужна справка по форме 2-НДФЛ, которую выдаёт работодатель. Копию трудовой книжки с отметкой о текущем месте занятости фрилансеру тоже не получить.

Прошерстив интернет, мы нашли 7 способов получения займа, если нет официального стажа и трудоустройства. Рассматриваем риски и последствия возможных решений.

Способ 1: найти кредит без подтверждения дохода и трудоустройства

Очевидный вариант. Иногда для получения кредита требуется только паспорт. Например, по паспорту выдают потребительский кредит в банке «Русский Стандарт». Но в анкете должно быть указано место работы, плюс нужны водительские права, СНИЛС или загранпаспорт на выбор.

В Московском кредитном банке можно взять заём по паспорту. Банк требует, чтобы у заёмщика был стабильный источник дохода, обеспечивающий погашение кредита.

Т-Банк готов выдать кредит наличными на сумму до 1 млн руб., требуя один паспорт.

| Плохо | Хорошо |

|---|---|

|

|

Способ 2: подтвердить доход выпиской со счёта

Не всегда нужна официальная справка с места работы. Можно задобрить банк выпиской со счёта. Например, в банке Российский капитал выдадут 300 тыс. руб. заёмщику, который сможет подтвердить платёжеспособность выпиской со счёта или заполнить справку о заявленном доходе. Но есть ограничения: заёмщик не должен быть собственником бизнеса или индивидуальным предпринимателем. Кроме того, нужно будет предоставить номер рабочего телефона. Если нужно взять выше 300 тыс. руб., придётся предоставить банку копию трудовой.

| Плохо | Хорошо |

|---|---|

|

|

Способ 3: обратиться в свой банк

Нередко банки выдают кредиты действующим клиентам с минимальным набором документов.

Если где-то открыт счёт или дебетовая карта – лучше обращаться туда.

Привилегии разные. Например, Ренессанс Кредит для своих клиентов снижает минимальный возраст – выдаёт займы с 20 лет, а не с 24. В списке обязательных документов только паспорт.

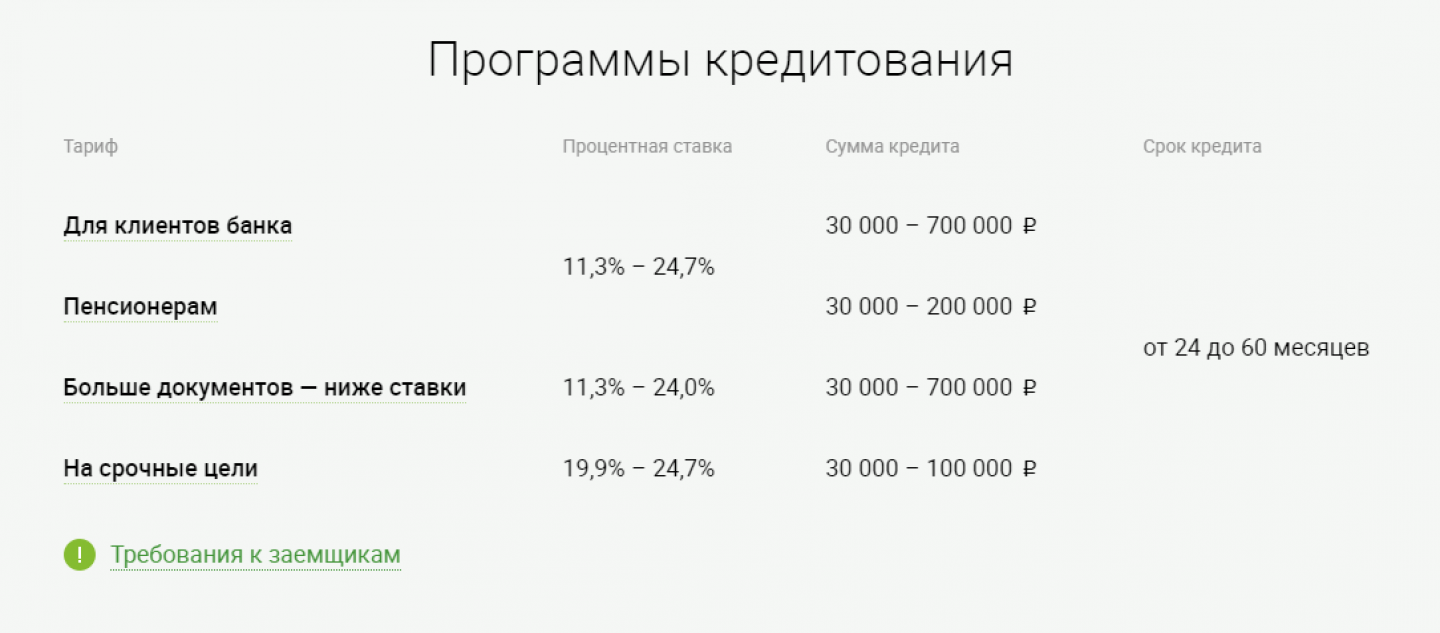

Чтобы снизить ставку, можно предоставить выписку со счёта и свидетельство об имуществе в собственности: авто или недвижимости. Кроме того, «для своих» банк увеличивает максимальную сумму кредита до 700 тыс. руб. в сравнении со стандартными 300 тыс. руб. Минимальная ставка тоже разная: для клиентов банка – 11,3%, а для новых – 19,9%.

Кроме того, часто для активных клиентов банки готовят персональные предодобренные предложения по потребительским займам или выпуску кредитных карт. Поэтому не помешает позвонить и уточнить, может и вы попали в число «счастливчиков».

| Плохо | Хорошо |

|---|---|

|

|

Способ 4: найти кредитного брокера

Переходим к радикальным методам. Кредитный брокер – это посредник между заёмщиком и банком. Хороший брокер знает рынок изнутри и точно может посоветовать выгодный кредит под ваши условия. Правда, за это ему придется заплатить. Суммы разные – иногда это фиксированная цена за консультацию или другую услугу, иногда – процент от кредита. Кроме того, брокер может полностью взять на себя общение с банком и подготовку документов.

Будьте аккуратны – можно встретить мошенников или чёрных кредитных брокеров. К выбору компании стоит подойти ответственно.

| Плохо | Хорошо |

|---|---|

|

|

Способ 5: взять кредит на имя друга

Или родственника, который официально трудоустроен и получает белую зарплату. Для этого важен собственный регулярный доход и крепкое здоровье. Все кредитные обязательства лягут на близкого человека, и в случае чего он останется должником перед банком.

Еще один риск – поругаться из-за денег.

Перед оформлением кредита нужно обговорить, как будет выплачиваться долг, что делать, если вдруг закончатся деньги. Возможно, стоит вести отчётность перед другом – фотографировать и скидывать чеки об оплатах. Еще один вариант оградить товарища от чужого долга – расписка, заверенная нотариально.

| Плохо | Хорошо |

|---|---|

|

|

Способ 6: внештатный сотрудник, а не фрилансер

Это скорее уловка, чем отдельный способ. Вроде бы «внештатный сотрудник» благонадежнее фрилансера.

Но в банке в любом случае нужно назвать компанию, а также показать трудовую книжку или гражданско-правовой договор.

Если этого нет, фактически слова «внештатный сотрудник» звучат так: «Компания N уклоняется от налогов и платит серую зарплату сотрудникам, в том числе и фрилансеру, а значит фрилансер не платит подоходный налог».

Неуплата НДФЛ грозит административной ответственностью, и даже уголовной, если за 3 года было не выплачено более 900 тыс. руб. Это регулирует ст. 198 УК РФ.

| Плохо | Хорошо |

|---|---|

|

|

Как делать не нужно: устраиваться на фиктивную работу

Всё представляется просто: фрилансер Коля попросил знакомого предпринимателя Олега оформить его в штат. Друзья подписали трудовой договор, бухгалтер сделал запись в Колиной трудовой книжке о приёме на работу. Теперь Олег обязан выплачивать Коле зарплату, а Коля – работать. Помимо зарплаты Олег должен делать отчисления в пенсионный фонд, на лечение Коли и на оплату больничных. Из зарплаты вычитается 13% подоходного налога. Кроме того, Олег или кадровик записывают в табель Колины рабочие часы. Нарушение этих обязательств незаконно.

Хотя в законодательстве РФ нет понятия фиктивного трудоустройства, осудить за него могут.

Соответствующие статьи содержатся в уголовном, административном и налоговом кодексах. Пострадать могут и Коля, и Олег. Человека, который выполняет обязанности фрилансера, бухгалтера или кадровика организации тоже могут наказать.

«Риски работника зависят от конкретной ситуации. Самое страшное, если признают соучастником мошенничества, подлога, привлекут к уголовной ответственности. Логика следствия, полагаю, будет простой: подписываешь бумаги, не соответствующие действительности, значит подделываешь их.

Кроме того, зарплата может выступать как предмет преступного посягательства, и действия по её присвоению могут расцениваться как одна из форм хищения (мошенничество, присвоение или кража). При этом к уголовной ответственности могут привлекаться как фиктивно трудоустроенный, так и тот, кто исполняет его трудовые обязанности в зависимости от умысла на завладение деньгами», – рассказал управляющий партнер адвокатского Бюро «Матюнины и Партнеры» Олег Матюнин.

Работодателю тоже не поздоровится – придётся как минимум заплатить штраф. Судебная практика о недействительном трудоустройстве обширная. Согласно сайту проекта «РосПравосудие», с 1 января 2017 года до июня 2018 было вынесено 656 судебных решений, в которых фигурирует фраза «фиктивный трудовой договор».