Индивидуальная ставка по кредиту: какой заёмщик, такой и процент

«Разве можно ссудить хоть грош человеку, у которого долгов на триста тысяч франков, а за душой ни сантима?» – восклицает ростовщик Гобсек из рассказа Бальзака и отказывает в кредите графу. Банки, как и Гобсек, хотят заработать, а не разориться. Рассказываем, как индивидуальная ставка им в этом помогает и от чего зависит личный процент.

Кому нужна индивидуальность

Есть кредиты с фиксированной ставкой, есть – с персональной. Размер обеих зависит от уровня инфляции, законодательства, конкуренции и других факторов. При расчете индивидуальной ставки дополнительно учитывается финансовое состояние заёмщика.

Это выгодно банкам. Кредиты с индивидуальным сценарием становятся популярными во времена кризиса или при нестабильном экономическом положении. Это не вип-предложения, а подстраховка: нужно больше узнать о платёжеспособности клиента, прежде чем выдавать деньги. Например, Альфа-Банк начал предлагать кредиты с индивидуальными ставками в 2010 году, после кризиса.

Это выгодно клиентам. Сейчас практически все ставки по кредитам рассчитываются индивидуально в разной степени. Учитывается материальное состояние заёмщика при расчёте ставок по ипотечным, автомобильным и даже образовательным кредитам.

Индивидуальный подход снижает стандартные процентные ставки, если есть имущество в собственности, накопления или хорошая кредитная история.

Есть и риски: иногда процентная ставка выше стандартной. Долги, отсутствие официальной работы могут испортить впечатление.

На что смотрит банк

Условия кредита напрямую зависят от зарплаты, наличия накоплений, возраста, семейного статуса и других факторов. У каждого банка свой список критериев, которые описывают идеального заёмщика. Чаще всего нужно заполнить анкету и рассказать о себе, имеющейся собственности и обязательствах.

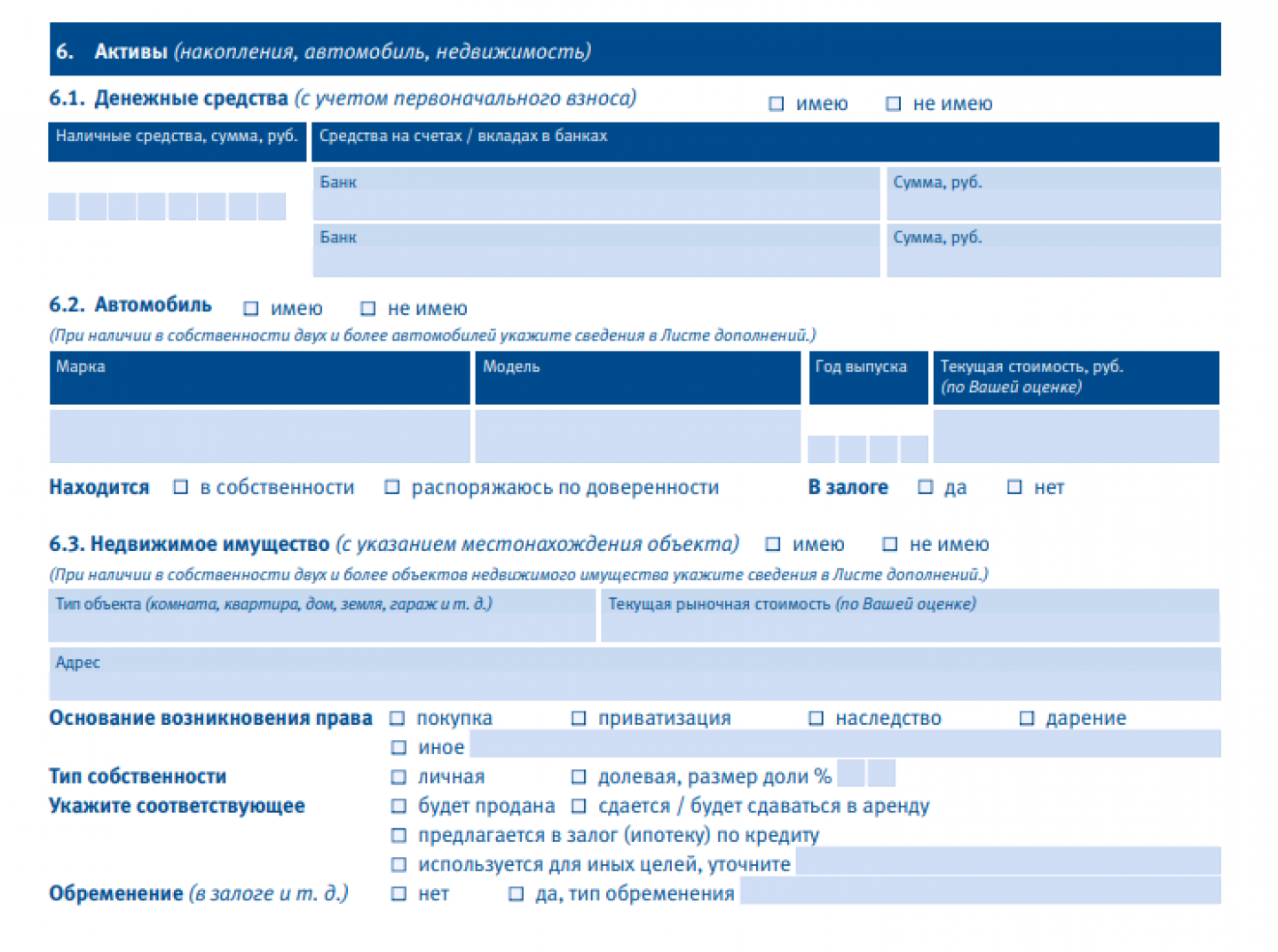

Выдержка из анкеты для получения ипотечного кредита в ВТБ

Примерный список документов, которые нужно предоставить для расчёта индивидуальной ставки:

- паспорт гражданина РФ;

- справка о доходах по форме 2-НДФЛ;

- копия трудовой книжки;

- свидетельство на имущество в собственности: квартиру или автомобиль;

- СНИЛС.

Кроме того, банки могут оценивать даже поведение клиента в социальных сетях. Пилотные проекты в этой сфере запустили в 2014 году Альфа-Банк, Хоум Кредит Банк, Тинькофф Банк и ОТП Банк.

Система оценивает лайки, информацию на странице, сообщества, в которых состоит пользователь, и другие сведения.

В прошлом году о внедрении оценки благонадёжности клиента по «цифровому следу» сообщил Сбербанк. Эта технология отслеживает не только соцсети, но и геолокацию на выложенных в интернет фотографиях, использование мобильного интернета и все свидетельства пребывания человека в сети.

Зачем так много данных

Банк собирает информацию о клиенте, которая дополнит представление о его финансах. Если человек часто ездит за границу, значит он не беден. В семье есть дети – это дополнительный источник расходов. Автомобиль или дача в собственности пригодятся, если человек не сможет или откажется платить кредит.

Интернет – кладезь информации. Купленные туры или билеты на самолёт, просмотры сайтов с детскими садиками, нелегальный контент – по этим данным банк составит полный портрет заёмщика.

Кто одобряет кредит

Иногда кредитный эксперт, но чаще применяются непредвзятые математические модели. Основных две – система скоринга оценивает платёжеспособность клиента, а технология риск-ориентированного ценообразования (Risk-Based Pricing) устанавливает итоговую процентную ставку.

Повышаем привлекательность для банка

Личное обаяние вряд ли поможет снизить процентную ставку, а эти факторы явно будут служить плюсом при расчёте индивидуального предложения.

- Банки дают скидки своим клиентам. Если деньги нужны не срочно, выберите банк-кредитор, закажите там карту, перечисляйте на неё деньги и иногда расплачивайтесь в магазинах.

- Официальное трудоустройство тоже сбросит несколько процентов. Для небольших потребительских кредитов нужен стаж от трёх месяцев, а для ипотеки лучше не меньше года получать белую зарплату на одном месте.

- Чистая кредитная история. Вы не задерживали выплаты по кредитам и не имеете долгов.

- Очень высокий доход может отпугнуть кредитора: для банка невыгодно, если клиент слишком быстро погасит заём.

- Наличие зарплатной карты в банке-кредиторе.

- Работа в бюджетной организации. Банк «Возрождение» предлагает бюджетникам ставку 11,4%, а новым клиентам – уже 12,4%.

- Страховка. При оформлении кредита вам предложат договор страхования жизни и здоровья. Клиенты, подписавшие договор, получают более низкую процентную ставку.

- Залог недвижимости. В этом случае вы сможете получить в кредит часть суммы, в которую оценена собственность. Недвижимость служит гарантом того, что банк получит деньги.

- Наличие поручителей, которые письменно гарантируют взять на себя ваши долги. Например, в линейке потребительских кредитов Газпромбанка представлена программа под поручительство. Ставка по продукту снижена на 5%.